虛擬銀行對傳統銀行構成挑戰。(周永雄攝)

眾安要與傳統大行如滙豐爭奪市場。右為行政總裁許洛聖。(眾安銀行Facebook圖片)

市民隨時隨地用手機處理銀行服務已非難事。(周永雄攝)

多款電子錢包服務已植根本澳市場,但虛擬銀行仍有開拓空間。(資料圖片)

所謂「時勢做英雄」,一場疫情令坐擁分行網絡的大型銀行頓失優勢,香港八間虛擬銀行今年有望陸續輕裝上陣,利用網上力量另闢戰場,勢霸佔手機屏幕,全天候提供個人化的金融服務,絕非「虛」有其表。(文:周永雄)

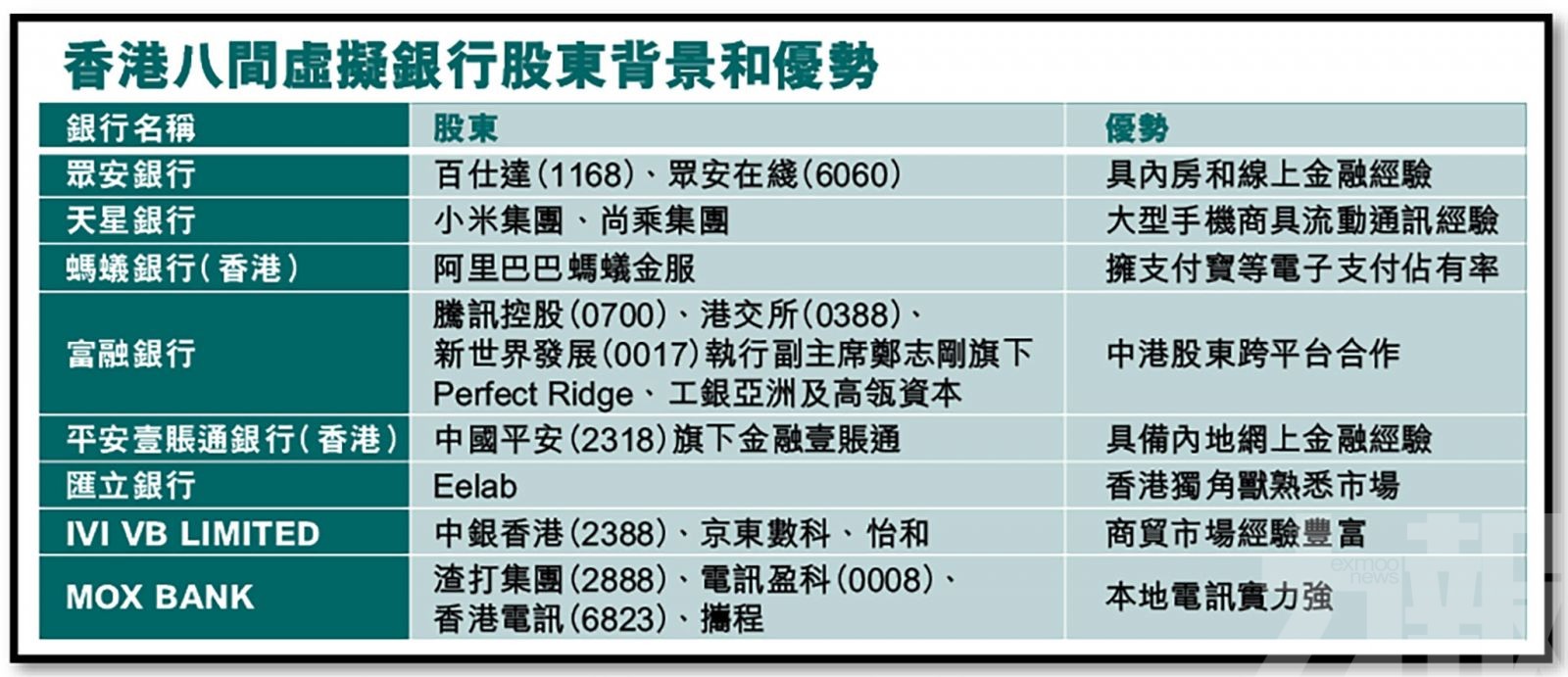

虛擬銀行是指,主要透過互聯網或其他形式的電子傳送渠道,而非實體分行提供零售銀行服務的銀行。香港金融管理局於去年5月發出八張虛擬銀行經營牌照,當中不少虛銀的股東極具分量(附表),由香港藍籌股以至內地新興網上金融龍頭公司等,反映投資者欲在金融科技(FinTech)市場中分一杯羹。

免開分行省成本

俗語曾云:「銀行多過米舖」,形容當時香港金融業發展蓬勃,銀行分行數目眾多以爭奪客戶,儘管米舖幾近絕跡,但全港於4月仍有多達163間持牌銀行,按總人口計,一間銀行平均只瓜分4.6萬名人,競爭其實未見減弱,那麼如何突圍而出?

香港虛銀之一的天星銀行接受本報訪問時指出,虛擬銀行能讓每一個人的手機都是一間分行,可以隨時隨地享受銀行服務。該行發言人指,與傳統銀行不同,本身不設分行,能夠將減省的資源直接回饋予客戶,如透過手機應用程式最快5分鐘完成遙距開設戶口,且不設任何最低存款要求。

另一間虛銀眾安銀行接受本報訪問時也認為,沒有實體分行能大大減少在租金和人手的營運成本,相比傳統銀行,用戶仍可足不出戶便能享受便捷的銀行服務,例如以手機掃描身份證、自拍,再遞交文件,開戶手續較簡單。

高息吸納存戶

除了免除建立分行網絡,眾安銀行發言人指,虛擬銀行架構較精簡,並具備强大科技研發能力,能更迅速研發創新產品,回應市場需求。由於具更高效營運模式,營運成本較低,能以更吸引定價吸引用戶「過檔」,例如息率吸引的存款產品。

該行正提供活期存款年利率1%吸客,息率比部分傳統銀行高千倍。天星銀行發言人也指試業至今約一個月,期間也推出活期存款等服務,其中港元活期存款以分層利率定價,金額介乎50萬至100萬港元的存款客戶將獲1%的年利率,參與試業的客戶對其產品反應正面,而推出產品的特點就是彈性,如定期存款客戶可靈活自定存款到期日,甚至短至8、19或27日等,並可隨時提前結清定存而不收取任何費用。

眾安最大客戶87歲

曾幾何時,市場曾以上街掃貨容易而看淡網購前景,一場疫情卻令網購「彈起」,那麼虛銀能否打破傳統習慣?眾安銀行統計開業首月,統計首批用戶基本資料和使用行為,發現最年長的用戶竟然有87歲,反映虛銀不只是年輕人才選用,認為只要產品和服務方便簡單,長者也可以是其用戶。

另外,他們發現有超過三成用戶在晚上8點至翌日早上8點間開立戶口,而大部分傳統銀行仍未能在此時間段提供開戶服務,反映虛銀或許正開拓一片「藍海」。該行亦有計劃日後推出投資及保險產品,以及現金提取等服務。

扭轉「慣性」模式

銀行一向予人「穩健」的感覺,儘管虛銀與傳統銀行或許有不同結構,監管機構規定虛銀須遵守適用於傳統銀行的同一套監管規定,部分規定則因應虛擬銀行的商業模式,以風險為本及科技中立的原則作出調整,但能否建立客戶信心也成挑戰。

眾安銀行發言人也指出,虛銀作為一種新興服務和產業,業務仍處於發展初期。相比之下,傳統銀行擁有不少既有優勢,特別是多年來積累的品牌信任度和聲譽,加上用戶「慣性」,要吸引市民使用創新的金融服務,虛銀必須多下工夫,故該行作為香港第一間虛擬銀行,贏取客戶信任和口碑是其首要目標,憑藉其「用戶共創」模式,目的是要客戶欣賞並信任其產品,最終讓虛銀成為他們生活的一部分。

天星銀行發言人也指,透過試業,讓特選客戶率先體驗虛擬銀行服務,收集用戶需求及反饋意見,為將來全面向公眾推出服務做好準備。

逾七成市民用現金 本澳虛銀未成氣候

正當螞蟻金服旗下螞蟻銀行(香港)於3月底在香港試業,螞蟻銀行(澳門)早於去年登陸本澳,反映本澳虛銀發展比香港還早,而他們提供的服務或許成為香港同業的參考。

螞蟻銀行(澳門)近期因應疫情向中小企再提供出糧周轉援助貸,最高可貸200萬澳門元。至於個人服務方面,支付寶(澳門)推出多時,而匯款服務更讓客戶通過APP(個人)將個人帳戶資金匯往本澳,並免匯款手續費。

那麼香港的虛擬銀行又有否興趣來澳做過江龍?眾安銀行發言人指,現時服務對象為香港市民,但未來他們會探索不同機會,讓其服務覆蓋更多擁有不同金融需求的人群,開闢更廣闊市場和業務空間。

虛擬銀行有拓展空間

該行認為,澳門目前有虛銀營業,多款電子錢包服務亦已植根當地市場,但據Visa的2020年《商務前瞻:消費者支付取態研究》,澳門只有三分一市民曾聽說虛擬銀行服務,相對香港的比例為64%。另外,74%本澳市民仍傾向使用現金作為支付方式,顯示澳門市民對虛擬銀行的認知仍相對有限,另一方面卻說明虛擬銀行在本澳富有開拓空間。

此外,雖然現時澳門有超過30間持牌銀行,但該行發言人指,無論傳統銀行和金融服務仍存在不少痛點如實體分行等候時間長、網上銀行功能不全面、服務門檻較高等。虛擬銀行將可滿足市民對創新銀行服務的需求,填補市場這方面缺口。