疫情席捲全球,經濟受到衝擊下,黃金成為投資避險首選。(央視圖片)

多家投行預測金價未來有機升破2,000美元,摩通建議繼續持有。(央視圖片)

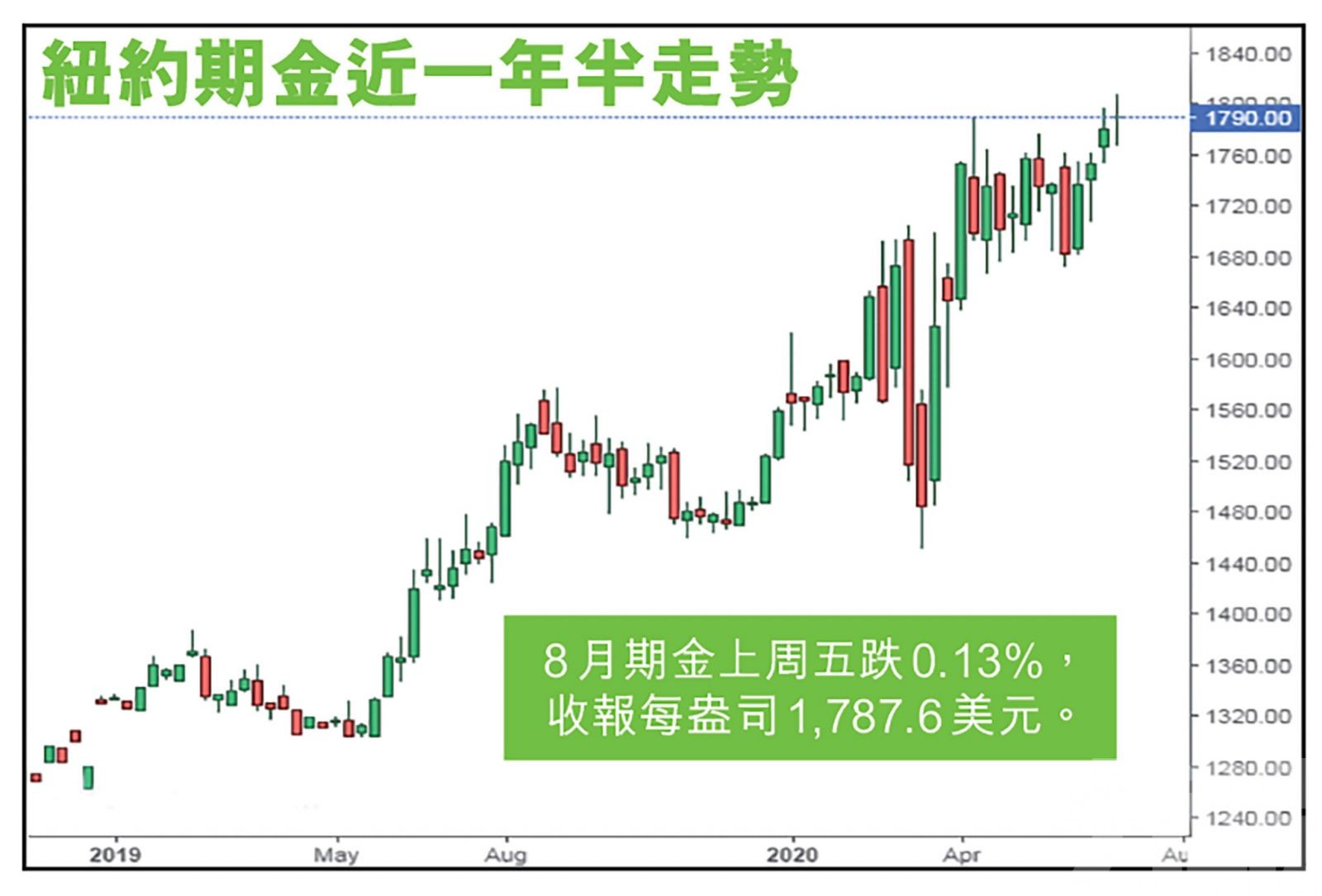

金價於3月份見底後展開升浪,紐約期金7月1日更一舉突破1,800美元,創8年來高位。現貨金價亦緊隨其後,直逼1,800大關。今年初至今,紐約期金已累升近20%。

全球最大黃金ETF、道富環球旗下SPDR金ETF(2840)持倉量也持續創歷史新高,今年以來增加266公噸,增幅高達30%,反映市場對於黃金投資需求強勁。(文:李袁木)

黃金的存在已有數千年,對於投資者來說一直都被認為是避險工具,許多人更是在今年疫情爆發後逐漸加入囤金大隊,作為避險選擇。如今金價很明顯要比歷史上的價位更高,其中究竟有哪些因素支撐?金價是否真的可以避險?未來走勢又是怎樣?

多因素促金價在高位

首先,疫情席捲全球,全球經濟衰退。最新數據顯示,全球新冠肺炎確診病例超過1,000萬,其中美國佔逾25%,全球感染不治人數逾50萬,其中又有12.5萬人來自美國。疫情下,各國採取封鎖,生產停滯,經濟受到衝擊,如今又出現反彈,黃金於是就成了投資者的避險首選。

其次是經濟下行壓力下,各國央行紛紛減息,美聯儲局債務購買和赤字規模不斷飆升,美債實際收益進入負利率時期,美元信用整體削弱,避險情緒更加揮之不散。

耶魯大學高級研究員羅奇(Stephen Roach)甚至預計美元兌其他主要貨幣很快會貶值35%,且多次發出警告,理由是美國長期宏觀經濟失衡,赤字上升且儲蓄不斷下降。

此外,中美關係緊張,政治不穩定性增加,而且市場開始對民調顯示美國大選或會換新總統產生避險反應,這些因素對於金價走高也具有支撐作用。

黃金非全無風險

那麼現在炒黃金是否肯定穩賺不賠?答案是未必。杜克大學福誇商學院教授坎貝爾.哈維(Campbell Harvey)在接受本報電郵採訪中指出,「早在全球疫情剛爆發的3月,黃金就未能起到避險作用。股市暴跌,金價也下跌,甚至連被譽為『新黃金』的加密貨幣也貶值。」

哈維認為,黃金也不是全無風險,跟標普500指數一樣會反覆無常。當出現風險事件,比如新冠疫情,人們就會拋售風險資產,黃金也有機被拋售。儘管如此,人們還是會誤認為黃金可有效應對通脹風險。

所以,究竟該如何看待黃金投資?除了傳統的避險分析之外,在美國以擅長風險研究聞名的哈維給出了自己的看法。首先,他認為黃金在很長的投資周期內才會有效,不是數十年而是幾個世紀,原因在於金價比通脹更加波動。不過,他也同意黃金也許會增值,「因人們相信黃金能提供某種避險。市場中真正重要的就是預期,儘管目前尚無科學證據能證明這一點。」

長期真實回報是零

其次,投資組合應重新調整。他指,「通脹相關的債券和實際資產是傳統的避險資產。如有人認為只需購買黃金就能保護好自己的投資,這將是一個巨大錯誤。黃金只能是多元化實際資產中的一小部分而已。」

哈維強調,黃金向來被認為是通脹避險工具,按照「黃金常數(Golden Constant)」說法,其長期真實回報是零。

高盛、花旗料金價未來12個月將升至2,000美元,摩根大通建議續持有,美銀則估第三季度金價還會創新高,終極目標設為2,114至2,296美元。高盛指,除了政治不確定性,美元貶值擔憂將是後疫情時期持續推升金價的主要動力。

杜克大學福誇商學院教授哈維在本報採訪中指,全世界都面臨衰退,但美國不會大幅衰退,真正風險在於意外通脹。(官網圖片)

美國不會大幅衰退 真正風險在意外通脹

提及美元貶值,哈維表示,無法確定是否會像羅奇預測的那樣貶值35%。如今不僅美國遭遇衰退,全世界都面臨衰退。美國的狀況確實是更糟了,但他不認為會大幅衰退,真正風險在於意外通脹。

哈維強調,現在是一個無休止印鈔票的時代,美國政府的財政赤字規模及貨幣擴張愈來愈大,這很危險。政客們很難通過增加稅收來償還政府債務,最終還是選擇增加通脹,然後把通脹的責任又推給新冠病毒。