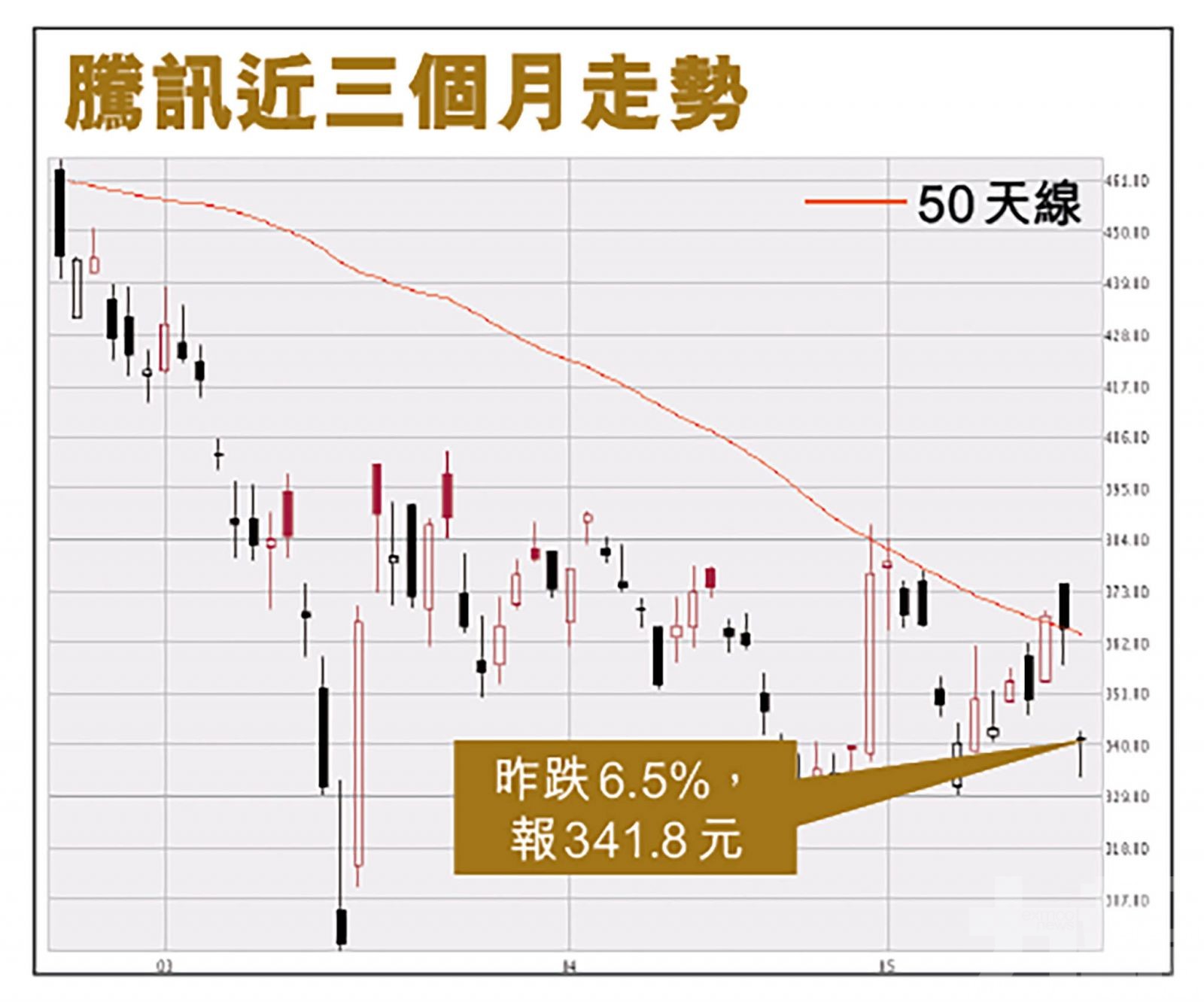

受業績表現影響,騰訊昨日股價一度跌超8%,全日仍插6.51%,報341.8元,成交額203.8億元。(互聯網圖片)

騰訊星期三(18日)公布截至今年3月底止首季業績,非國際財務報告準則公司權益持有人應佔盈利錄得255.45億元(人民幣,下同),按年下跌22.8%,遜預期;收入錄得1,354.71億元,按年微增0.12%,均遜預期。受業績表現影響,騰訊昨日股價一度跌超8%,全日仍插6.51%,報341.8港元,成交額203.8億港元。績後遭大行紛紛下調目標價,高盛更大劈價13%。不過大行亦認為,隨著近期更多遊戲發布和遊戲審批流程恢復,騰訊下半年有望重現增長。

北水昨日南向淨流入騰訊 、美團(3690)及中海油(0883),分別達17.23億港元、6.42億港元及4.42億港元。

花旗認為,騰訊首季收入低於該行保守預測1.7%,因金融科技業務和戰略轉換下商業服務業務不佳,同時支付量受到3月疫情封控影響,進入次季,上海封控對騰訊線下支付和線上廣告預算仍有負面影響。

高盛:削騰訊目標價13%

高盛研究報告稱,維持騰訊「買入」評級(確認買入名單),預計次季收入將按年跌3%,調整後營業利潤跌20%,但下半年將有所改善,下調2022年至2024年收入預測6%至7%,並預計全年廣告收入按年降8%,明年將維持升勢,目標價由644元削13%至559元。報告稱,騰訊首季收入持平,較該行預期低5%,但在主動控制成本下經營利潤基本符合預期。

由於疫情影響,國際遊戲收入遜於預期,但公司市場份額仍有所增長,收入的增幅也高於同行;本土遊戲業務3月份收入出現改善,預計趨勢可延續到第二季,在未成年人保護措施影響消減及新遊戲的推動下,下半年有望出現更明顯復甦。廣告業務方面,受疫情及復甦放緩拖累,次季跌幅或將大於預期,目前預測將按年跌23%,預計年底業務將有所復蘇。