在新版《上市公司重大資產重組管理辦法》於5月16日正式修訂發布後,首宗上市公司間的吸收合併交易迅速出爐。5月25日晚間,科創板上市公司海光信息與滬主板上市公司中科曙光同步公告,雙方正籌劃由海光信息以換股方式吸收合併中科曙光,並同步發行A股股票募集配套資金。兩家公司股票將自5月26日起停牌,預計不超過10個交易日。

本次交易的具體方案尚待雙方簽署正式協議,後續仍需提交雙方董事會、股東大會審議,並報監管機構批准後方能正式實施。

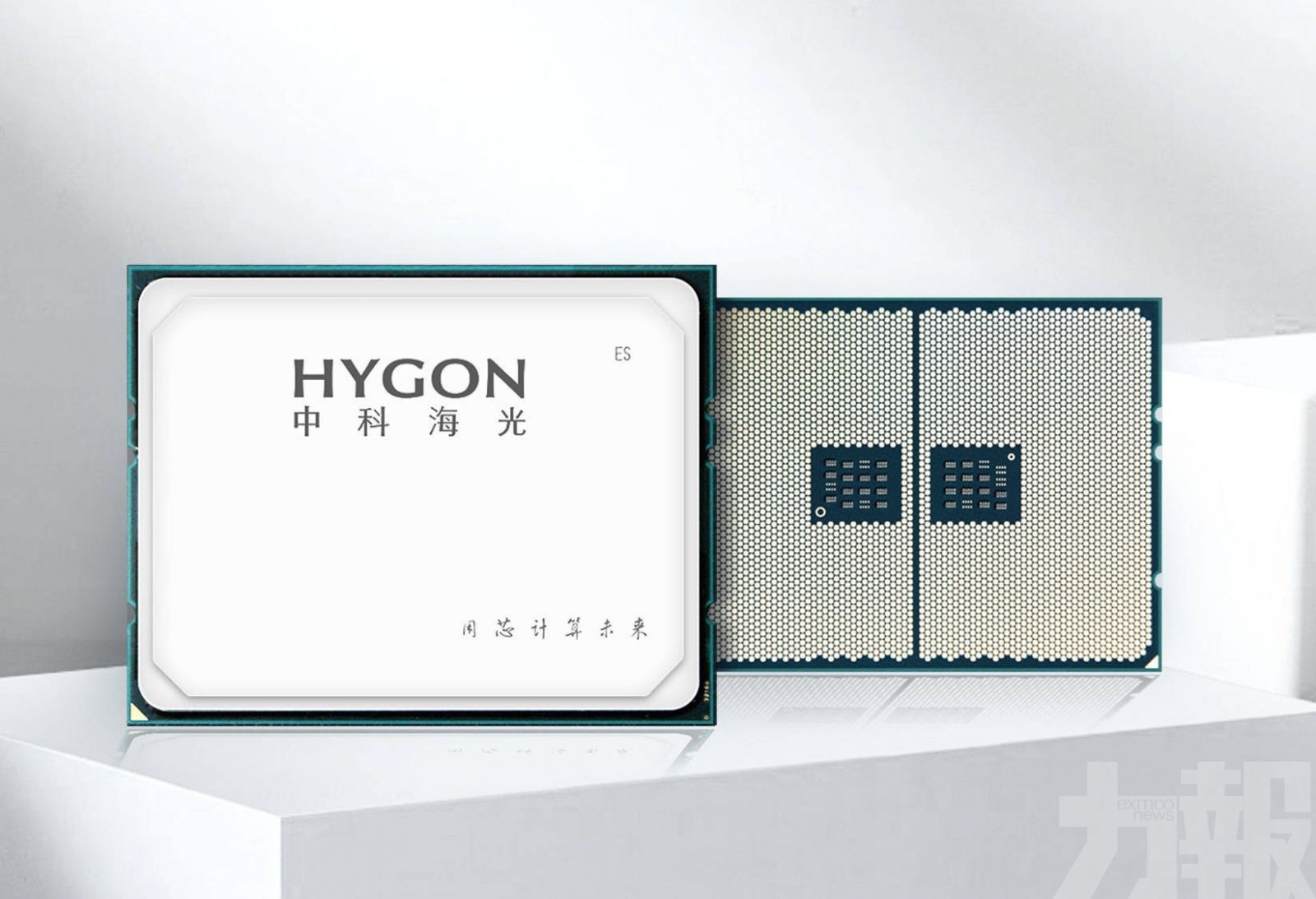

根據公開資料,中科曙光長期深耕高端計算、雲計算與數據儲存領域,市值達906億元人民幣;而海光信息則專注於國產CPU、DCU等核心晶片的研發設計,最新市值為3,164億元。從產業鏈結構來看,海光信息為中科曙光的重要上游供應商。

中科曙光為海光信息第一大股東,截至今年第一季持股6.5億股,佔比達27.96%;中科曙光的控股股東為北京中科算源資產管理有限公司,實際控制人則是中國科學院計算技術研究所。海光信息則無控股股東與實控人。

整合資源 做強主業

業界認為,此次整合將實現晶片、系統與軟體的協同優化,強化上下游產業鏈的整合能力,充分發揮龍頭企業的帶動作用,對推動中國高端信息技術自主可控具有重要意義,也符合全球科技產業鏈延伸與重構的發展趨勢。

值得一提的是,吸收合併正是新一輪並購重組政策重點鼓勵的方向。《新國九條》明確提出支持頭部公司立足主業整合上下游資源;「科創板八條」則進一步支持科創板企業透過吸收合併做優做強主業;「並購六條」具體細化,鼓勵上市公司之間開展同行業或上下游整合,並完善股份鎖定期等配套機制。

新版重組辦法的推出,標誌著上市公司間吸收合併正式納入簡易審核範疇,降低了制度門檻,釋放出更大交易活力。根據統計,自「科創板八條」發布以來,科創板已披露102宗並購交易,總金額逾260億元人民幣。2025年以來新增披露案件達40單,其中包含14宗發行股份或可轉債購資產交易、五宗現金重大重組,規模與節奏均明顯加快。

整合升級窗口期

同時,多宗此前披露的科創板重組項目也取得進展。芯聯集成併購芯聯越州已完成問詢回覆;思林杰收購科凱電子、嘉必優收購歐易生物、華海誠科收購衡所華威,以及希荻微收購誠芯微等交易也已進入監管問詢程序;長盈通收購生一升光電則已獲審核受理。另有禾信儀器收購量羲技術、晶豐明源收購易衝科技已通過股東會審議,滬矽產業對三家子公司的少數股權收購也已發布交易草案。

隨著政策利好持續釋放,資本市場對戰略性並購重組的熱度顯著升溫,標誌著以科創板為代表的中國科技企業正迎來整合升級的新窗口期。(編輯部)